- О КОМПАНИИ

- УСЛУГИ

- РЕШЕНИЯ

- ОТРАСЛИ

- Отрасли

- Банки и финансовые институты

- Государственные органы и национальные компании

- Добывающая и перерабатывающая промышленность

- Легкая и пищевая промышленность

- Масс-медиа и реклама

- Металлургия и химическая промышленность

- Нефть и газ

- Розничная, оптовая торговля и дистрибуция

- Строительство и недвижимость

- Телекоммуникации и ИТ

- Холдинги и управляющие компании

- Электроэнергетика

- Отрасли

- СТАТЬИ И КНИГИ

В. Денисова Как повысить эффективность системы бюджетирования

Как повысить эффективность системы бюджетирования. Не ждите кризиса!

Валентина Денисова,

Руководитель практики управленческого консультирования МАГ КОНСАЛТИНГ,

Материалы инфодня «Современные технологии управления компанией»

Неустойчивое состояние рынка и растущая жесткая конкуренция приводят к тому, что компании все чаще сталкиваются с проблемами нехватки денежных средств (так называемый, кризис платежеспособности) или с неожиданным снижением рентабельности бизнеса. Кто в этом виноват и что делать? Подобные вопросы рано или поздно встают перед каждым руководителем или собственником, но не каждый сможет дать на них ответ.

В результате анализа деятельности ряда российских компаний было выявлено, что очень многие проблемы скрываются внутри самой компании, в ее системе управления, и решить большинство из них можно с помощью бюджетирования. Чем же бюджетное управление может помочь компании? Ответ на этот вопрос ищите в этой статье.

Бюджетировать или нет? Вот в чем вопрос.

Очевидно, что без планирования или хотя бы отдельных его элементов вести бизнес невозможно. По оценкам специалистов, компании теряют до 20% своих доходов из-за нерационального использования средств, в частности привлекая кредиты там, где возможно было бы использовать внутренние ресурсы, выявить которые помогла бы система бюджетирования.

Несмотря на очевидные преимущества системы бюджетирования далеко не все компании используют ее или планируют использовать. Среди причин обычно называют:

- дефицит времени;

- отсутствие квалифицированных кадров;

- отсутствие видимой необходимости;

- негативное отношение к планированию деятельности вообще (объясняя это «особенностями бизнеса»);

- и другие причины.

Бюджетирование или гадание на кофейной гуще?

Необходимость планирования деятельности единогласно признается всеми собственниками и менеджерами. Но не все они используют планирование для управления компанией, многие останавливаются лишь на прогнозировании определенных результатов, причем на достаточно короткий интервал времени (в основном на месяц). Примечательно, что во многих компаниях анализ исполнения бюджетов сводится к фиксированию факта: «угадал - не угадал» и не влечет за собой никаких управленческих решений и действий. Это не бюджетирование, скорее это похоже на гадание или предсказание.

Настоящее бюджетирование является системой управления компанией, и управленческие решения принимаются на основе утвержденных бюджетов и результатах анализа их исполнения.

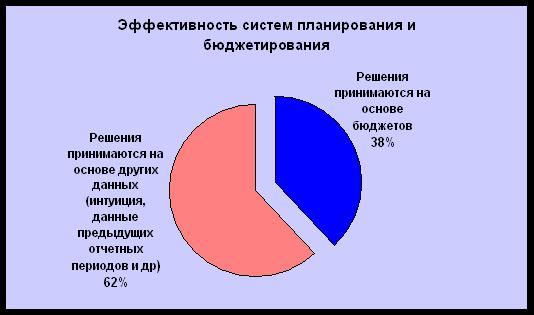

Мы попросили менеджеров, регулярно составляющих планы и бюджеты, оценить эффективность системы планирования/бюджетирования в их компаниях с точки зрения частоты принятия управленческих решений на основе данных бюджетов. На диаграмме представлены результаты по оценке самих участников опроса (оценки МАГ КОНСАЛТИНГ намного критичнее)

Действительно эффективная система бюджетирования позволяет руководителю заранее оценить эффективность управленческих решений, оптимальным образом распределить ресурсы между подразделениями, наметить пути развития и избежать кризисной ситуации.

Полнофункциональное бюджетирование или «эконом-вариант»?

Наш опыт показывает, что специалисты различных компаний по-разному понимают термин «бюджетирование». В первом приближении более чем 2/3 менеджеров компаний заявляют, что бюджетирование у них в компании есть. Однако при более детальном рассмотрении, оказалось, что полнофункциональное бюджетное управление (то есть, когда бюджеты являются основой для принятия управленческих решений) есть не более чем в 10% исследуемых компаний.

Многие специалисты под термином бюджетирование понимают лишь планирование денежных средств, упуская из виду такие показатели как:

- маржинальная прибыль

- рентабельность

- оборачиваемость

- и другие показатели, важные для принятия управленческих решений.

Ведь часто случается так, что вроде бы прибыльный изначально проект, имеющий на протяжении достаточно долгого времени положительный денежный поток за счет поступающих авансов и кредитной линии поставщиков, в один момент превращается в убыточный, и на «латание» бюджетной дыры в нем требуется немалое количество средств.

Специфика некоторых видов бизнеса, например, строительного, такова, что «замораживать проект» часто оказывается еще дороже, чем его продолжать. Поэтому необходимо срочно искать деньги на покрытие бюджетного дефицита: влезать в кредиты, изымать деньги с других проектов, задерживать выплаты сотрудникам и контрагентам. А ведь всего этого можно было бы избежать, если изначально планировать не только движение денег, но и доходы и расходы по проекту по методу начисления.

Очень часто в компании планируются и контролируются только расходы, причем ни объем расходов, ни период их совершения зачастую не связаны с доходами. Получается, что доходы и расходы в компании живут своей собственной жизнью. Может случиться так, что бюджеты расходов исполнены с точностью до копейки или даже не исполнены полностью, а компания осталась без прибыли или имеет отрицательный денежных поток в этом периоде. Причина в том, что планируемые и производимые расходы никак не зависели от объема предполагаемых и полученных доходов. Именно поэтому во многих компаниях финансирование расходов никак не связана с бюджетом расходов, то есть решение о выплате денежных средств принимается в каждом случае финансовым директором отдельно в зависимости от состояния расчетного счета. Составление бюджетов в таком случае не имеет практической ценности, превращаясь в своеобразное упражнение по математике. За исполнение или неисполнение такого бюджета нельзя поощрить или наказать его владельца, да и владельцем-то в полном смысле слова этого сотрудника назвать нельзя.

И даже при планировании доходов решение об оплате счета часто принимается на основе фактических данных, а не бюджетных. Одной из причин такого состояния бюджетного процесса во многих компаниях является нежелание руководства компании передать часть своих полномочий «владельцам» бюджета с одной стороны и боязнь принять на себя ответственность со стороны «владельцев» бюджетов. Другой причиной является низкое качество планирования, когда расхождения с фактическими данными достигают 150 %.

Проблему низкого качества первичного планирования можно преодолеть, усовершенствовав подходы к составлению бюджетов. Ниже вы найдете некоторые рекомендации, основанные на нашем опыте реализации ряда проектов, по повышению эффективности системы управления.

Расширяйте горизонты!

В большинстве компаний бюджетный период составляет месяц. Для эффективного управления и полного контроля над ситуацией этого явно недостаточно. Буквально, это означает «не видеть дальше своего носа», а соответственно и не иметь возможности принимать правильные тактические и стратегические бизнес - решения. В такой ситуации менеджеры могут погрязнуть в решении оперативных задач, а компания будет развиваться не в направлении достижения стратегических целей, а в том направлении, куда ее выведут решения текущих проблем.

Опираясь на обширную проектную практику компании МАГ КОНСАЛТИНГ, можно утверждать что эффективным бюджетное управление компании становится тогда, когда бюджетный период соответствует сроку достижения поставленных стратегических целей и никак не меньше срока завершения долгосрочных проектов, находящихся в работе у компании.

На долгосрочную перспективу (> 2 лет) составляются бюджеты с укрупненными статьями, данные которых содержат в себе отражение стратегических планов компании.

Среднесрочные бюджеты (от 0,5-1 года до 2 лет) должны иметь большую детализацию и отражать тактические планы компании. Бюджеты на ближайшие полгода – год должны отражать оперативный план действия компании и иметь разбивку по календарным периодам вплоть до декады.

Составление краткосрочных и долгосрочных бюджетов должно быть единым процессом, в ходе которого краткосрочные бюджеты составляются в рамках долгосрочного, то есть конкретизируют его, а долгосрочный бюджет постоянно корректируется по прошествии каждого краткосрочного периода и продлевается на такой же период вперед.

Скользящие и гибкие бюджеты.

Описанный выше метод составления бюджетов называется «скользящим» бюджетированием. Он эффективен, но на практике его применение затруднено, поскольку отнимает у менеджеров достаточно много времени на составление и корректировки бюджетов. Решением проблемы может стать применение специального программного продукта, автоматизирующего данный процесс.

Другой методикой составления бюджетов, которая значительно повысит эффективность бюджетного управления, является так называемое «гибкое» бюджетирование. При составлении «гибкого» бюджета расходы ставятся в зависимость от какого-либо параметра, обычно характеризующего продажи или объем производства. По такой методике мы рекомендуем составлять бюджеты накладных расходов, а также управленческих и заработной платы. В таком случае будет организован контроль над целесообразностью осуществления расходов: расходы должны быть направлены на получение дохода.

Меняйте подход!

Существуют два основных подхода к составлению бюджетов: «сверху вниз» и «снизу вверх».

Подход «сверху вниз» состоит в том, что бюджеты составляются руководством компании и передаются на нижние уровни для исполнения. Тем самым обеспечивается согласованность всех бюджетов и соответствие их стратегическим планам компании. Однако этот подход имеет существенные недостатки: он требует от руководства детального понимания особенностей деятельности компании и «погруженности» в ее текущие проблемы, что занимает много времени и отвлекает от решения стратегических задач. Кроме того, бюджеты, составленные таким образом, могут оказаться неисполнимыми, поскольку у руководства имеется далеко не вся информации, необходимая для планирования оперативной деятельности.

Подход к составлению бюджетов «снизу вверх» заключается в том, что бюджеты составляются на уровне исполнителей нижнего уровня и предоставляются руководству компании для консолидации и утверждения. Руководитель каждого ЦФО при составлении бюджета преследует свои собственные цели и зачастую не учитывает цели других подразделений и компании в целом. Поэтому при таком подходе очень много времени уходит на согласование бюджетов различных ЦФО, корректировка их в соответствии со стратегическими планами. Скорректированные бюджеты возвращаются для исполнения в ЦФО, причем часто расходные статьи оказываются урезанными, а доходные увеличенными по сравнению с первичными. Подобная ситуация может привести к тому, что в первоначальных бюджетах менеджеры будут сознательно искажать данные бюджетов: завышать расходы и занижать доходы, а подобное грозит срывом всей системы бюджетного управления.

Исходя из анализа бюджетных систем в исследуемых компаниях и накопленного проектного опыта МАГ КОНСАЛТИНГ, мы рекомендуем использовать «смешанный» подход, который сочетает в себе элементы и «сверху вниз» и «снизу вверх». Преобладание того или иного подхода зависит от особенностей самой компании и сложившейся системы управления. К примеру, возможен такой вариант: для ЦФО «сверху» задаются показатели деятельности, такие как объем освоенных инвестиций, объем освоенных работ по договорам, рентабельность, лимиты определенных затрат и другие, а ЦФО планирует свою деятельность исходя из заданных показателей и закрепляет их в соответствующих бюджетах. В этом случае за руководством остается лишь разработать систему показателей, взаимоувязывающую деятельность всех ЦФО и стратегию компании. В этом могут помочь современные технологии стратегического управления, например BSC (Balanced Scorecard или Сбалансированная Система Показателей)

Не упускайте из виду!

Бюджетное управление предполагает не только составление и исполнение бюджетов, но также контроль над их исполнением и план-факт анализ по завершении отчетного периода.

Финансовая дисциплина и контроль над исполнением бюджетов является залогом их исполнения и достижения стратегических целей. Поощряя менеджеров ЦФО за исполнение бюджетов и, соответственно, наказывая за неисполнение, руководство компании может дополнительно мотивировать сотрудников на реализацию стратегии компании.

План-факт анализ необходимо использовать для анализа деятельности за прошедший отчетный период и корректировки деятельности на будущие периоды. При этом используются все возможные методики финансового анализа. Фактические данные для анализа берутся из системы управленческого учета, поэтому необходимо привести в соответствие учетную политику и справочники двух систем: учета и бюджетирования.

Кроме того, для повышения эффективности бюджетного процесса в компании необходима его четкая регламентация. Крайне важным является обеспечить единое понимание целей и задач бюджетирования всеми участниками, координацию действий между участниками и организацию информационных потоков. Для этих целей в компании разрабатываются документы, описывающие:

- концепцию бюджетирования (основные определения и используемые подходы и методики);

- регламент бюджетного процесса (процедуры составления, согласования, утверждения, корректировки бюджетов, контроль и анализ их исполнения);

- распределение функций и задач между службами, участвующими в процессе бюджетирования, сфер их компетенции;

- функции, полномочия, задачи и ответственность подразделения и сотрудников, ответственных за бюджетный процесс в компании.

Все эти документы целесообразно разрабатывать в рамках единой системы внутренних регламентирующих документов – корпоративных стандартов, имеющих определенную структуру, порядок разработки, утверждения, пересмотра и проч.

Кто предупрежден, тот вооружен!

В нашей практике мы многократно убеждались в том, что компании, имеющие систему бюджетирования более эффективны. Не зря древние римляне говорили «Кто предупрежден, тот вооружен». Бюджетное управление направлено на планирование деятельности компании с прицелом на достижение определенного заданного результата, координируя при этом деятельность всех подразделений. Имея сценарий действий в виде набора бюджетов (а в случае «продвинутости» системы бюджетирования и несколько сценариев), компания имеет возможность вовремя принять эффективные меры по устранению негативных последствий со стороны внезапно возникших или изменившихся внешних и внутренних факторов, мгновенно перестроить деятельность подразделений, максимально эффективно перераспределив ресурсы и избежать кризиса.

2006

- Login to post comments